Altersvorsorge

Private Vorsorge hilft gegen Altersarmut

Ein Ziel des Vermögensaufbaus ist die Altersvorsorge. Das Leben im Renten-Alter zu genießen wünscht sich jeder. Doch dazu bedarf es einer finanziellen Sicherheit im Alter. Dass allein die gesetzliche Rente nicht ausreicht, um den Lebensstandard zu halten, ist heute schon abzusehen.

Zudem wirken die Finanzkrisen und das Niedrigzins-Niveaus auf die betriebliche und private Altersvorsorge nach und erfordern eine höhere und breiter angelegte Eigenvorsorge. Besonders wichtig ist es schon in "jungen" Jahren, sich um eine private Vorsorge zu kümmern.

Bestehende Verträge für die Altersvorsorge sollten wegen der Niedrigzinsphase auf ihre Rentabilität hin geprüft werden, da die ursprünglich prognostizierten Ablaufleistungen viel geringer ausfallen werden. Auch das sollte frühzeitig in Angriff genommen werden.

Tipp: Für GVI-Mitglieder steht ein Altersvorsorge-Check und ein Angebotsservice zur Verfügung.

Das Dreischichtmodell

Die Altersvorsorge ist in Deutschland in ein Dreischichtenmodell gegliedert. Zur ersten Schicht, der Basisvorsorge, gehört die gesetzlichen Rentenversicherung, die berufsständischen Versorgungswerke und die private Basisrente, die vom Gesetzgeber steuerlich gefördert wird. Zur zweiten Schicht, der kapitalgedeckten Zusatzvorsorge, zählen die Riester-Rente und die betriebliche Altersversorgung, die beide ebenfalls vom Gesetzgeber gefördert werden. Die dritte Schicht umfasst Produkte, die beim Vermögensaufbau der Altersvorsorge dienen können, aber nicht müssen. Man spricht hierbei von der privaten Altersversorgung. Ein Beispiel aus der Versicherungswirtschaft ist die private Rentenversicherung.

1. Sichern Sie zunächst die elementaren Lebensrisiken ab.

Dazu gehören die Krankenversicherung, die Haftpflichtversicherung, die Berufsunfähigkeitsversicherung und die Unfallversicherung. Für Familien ist die Risiko-Lebensversicherung für zu versorgenden Hinterbliebenen wichtig.

2. Überprüfen Sie zuerst die Versorgungslücke.

Vor dem Aufbau der Altersvorsorge sollten Sie zuerst prüfen, wie hoch im Rentenalter die Versorgungslücke voraussichtlich ausfällt. Erst danach sollten sie sich Gedanken über die Umsetzung der Schließung machen. Für GVI-Mitglieder steht hierzu der GVI-Altersvorsorge-Check zur Verfügung.

3. Prüfen Sie, ob die Nutzung staatlich geförderter Vorsorgeprodukte wirklich interessant ist.

Prüfen Sie, ob die Nutzung staatlich geförderter Vorsorgeprodukte (Riester-, Basis- oder Betriebsrente) wirklich interessant ist. Dabei sollte die Förderung bzw. der Arbeitgeberzuschuss die Produktkosten langfristig übertreffen.

Ebenso müssen die Einschränkungen (z.B. Verfügbarkeit, beschränkte Renditechancen) bzw. die zeitlichen Mehraufwendungen (z.B. bei Riester Mitteilungen über Änderung Einkommen) für Sie akzeptabel sein.

So sind bei der Basis-Rente nur Rentenzahlungen und keine vorzeitigen Teilzahlungen möglich. Bei der Riester-Rente ist neben den Rentenzahlungen eine einmalige Kapitalzahlung von bis zu 30% zu Rentenbeginn erhältlich. Bei der Betriebsrente sind zu Rentenbeginn Rentenzahlungen oder je nach Angebot eine Kapitalzahlung, aber keine vorzeitigen Teilzahlungen möglich.

4. Beachten Sie die Auswirkungen von Garantien und Aktienanteil auf die Renditechancen.

Beachten Sie bei den Produkten die Auswirkungen von Garantien und Aktienanteil auf die Renditechancen: Je höher der Anteil der Garantien und je niedriger der Aktienanteil, desto geringer sind die Renditeaussichten.

Aktienanlagen, also Beteiligung an realen Unternehmenswerten, erzielten über Kurssteigerungen und Gewinnausschüttungen (Dividenden) in der Vergangenheit von allen Anlageklassen nach wissenschaftlichen Studien langfristig die höchsten Renditen. Entscheidend ist der zeitliche Anlagehorizont.

Bei einer Anlagedauer von 30 Jahren kann bei marktbreiten Aktienanlagen durchaus eine jährliche Rendite von 6% erwartet werden. Bei schwankungsarmen und garantiehaltigen Anlagen dagegen sind derzeit nur mit mageren jährlichen Renditen zu rechnen, z. B. bei klassischen Rentenversicherungen bis 3%, bei Tagesgeld und europäischen Staatanleihen bis 1%.

Ebenso zeigen seriöse Studien, dass es für langfristige Anlagedauer ab rund 20 Jahre über marktbreite Aktienmärkte nur positive Wertentwicklungen erzielt wurden und somit eine Garantievereinbarung überflüssig erscheint.

5. Schauen Sie, die Kriterien bei nachhaltigen Fonds genauer an

Wer beim Altersvorsorgeaufbau in nachhaltige Fonds bewusst investieren will, sollte deren Kriterien genau anschauen. Die Begriffe wie grün, ethisch-ökologisch, klimafreundlich oder nachhaltig sind nämlich nicht geschützt. So kann jeder Anbieter sie verwenden und jeder Anleger versteht oft etwas anderes darunter. Seien Sie sich im Klaren, dass nachhaltige Aktienfonds oft eine geringere Anzahl an enthaltenen Aktienunternehmen haben und dadurch die Risikostreuung wesentlich geringer ist. Bei nachhaltigen Rentenfonds besteht nicht selten ein höheres Risiko über zu geringe Anzahl von Staatsanleihen.

6. Versuchen Sie in der Rentenphase teilweise in Aktien zu bleiben.

Versuchen Sie in der Rentenphase einen Anteil des Vermögens in Aktien zu lassen, um rentabler angelegt zu bleiben. Erfahrungsgemäß braucht man zu Rentenbeginn nicht das gesamte Vermögen. Auch hier entscheidet der zeitliche Rest-Anlagehorizont.

7. Wählen Sie einen Beitrag der langfristig von Ihnen gezahlt werden kann.

Für Ihre Altersvorsorge sollten Sie einen Beitrag wählen, der langfristig -also bis zum Rentenalter - von Ihnen gezahlt werden kann. Beachten Sie bei der Produktauswahl immer die Kosten. Über den GuV-Versicherungsservice sind Angebote zu ermäßigten Kosten erhältlich.

8. Verwenden Sie vorteilhafte Psycho-Tricks gegen sich selbst.

Ein dauerhaft bespartes „Rücklagenkonto“ über ein Versicherungsprodukt scheint auch aus psychologischer Sicht sinnvoll zu sein und erhöht die eigene Sparquote deutlich. So ist das Guthaben dort nicht so leicht verfügbar und ständig sichtbar, was wieder eine jederzeitige Verfügung vermeidet.

Durch die regelmäßigen und auch unregelmäßigen Einzahlungen (z.B. Urlaubs- und Weihnachtsgeld) entgehen Sie der oftmals mangelnden Selbstdisziplin einer Rücklagenbildung.

Wenn alle Einnahmen bzw. Gelder auf ein Konto gehen, ist man oftmals verführt, die gesamten Beträge laufend auszugeben. Zudem fördert die Macht der Gewohnheit, eine einmal eingerichtete Spargewohnheit nicht wieder zu ändern.

9. Prüfen Sie regelmäßig Einsparmöglichkeiten und verwenden Sie die Ersparnis zur Ergänzung der Altersvorsorge.

Prüfen Sie regelmäßig die Einsparmöglichkeiten bei Ihren Finanzen und verwenden Sie die Ersparnis lieber zur Ergänzung der Altersvorsorge, z.B. für Zuzahlungen. Geld können Sie sparen, wenn Sie unnötige Versicherungen beenden. Das Sparpotential im Privathaushalt ist enorm.

Mit einem speziellen Versicherungscheck können wir Ihnen aufzeigen, ob bedeutsame Versicherungslücken und unnötige sowie teure Versicherungen bestehen. Im Schnitt erzielen Sie bei Umsetzung des GVI-Absicherungschecks eine jährliche Ersparnis von 780 Euro.

Service

Tipp: Für GVI-Mitglieder steht ein Angebotsservice zur Verfügung.

So wichtig ist die Rendite bei langfristiger Anlagedauer!

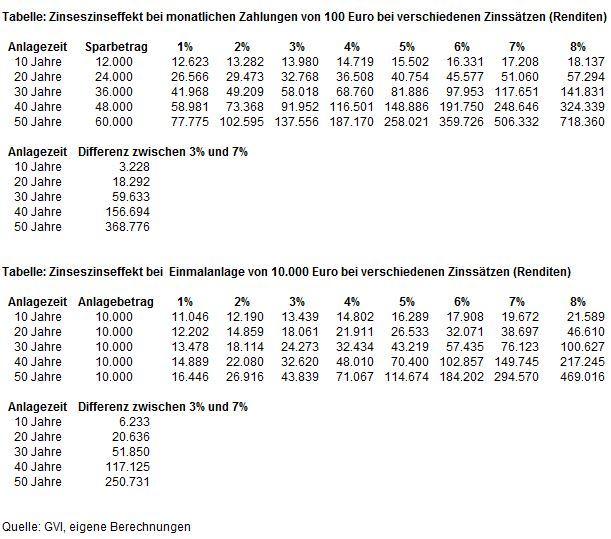

Beispiel Sparbetrag monatlich 100 Euro, Anlagedauer 30 Jahre:

Wer ein Anlageprodukt mit geringen Wertschwankungen und jährlicher Rendite von 3% dem Anlageprodukt mit hohen Wertschwankungen und jährlichen Rendite von 7% vorzieht, verzichtet von vorneherein auf ein möglich höheres Vermögen von rund 60.000 Euro (117.651 minus 58.981).

Wer bei seinem gewählten Anlageprodukt (z.B. bei einer klassischen Lebens- und Rentenversicherung) bisher mit einer jährlicher Rendite von 6% gerechnet hat und jetzt bei den aktuellen Jahresmitteilungen nur eine jährlicher Rendite von 4% ermittelt bekommt, kann mit einer geringeren Auszahlung von rund 29.000 Euro (97.953 minus 68.760) rechnen.

Beispiel Einmalbeitrag von 10.000 Euro, Anlagedauer 30 Jahre:

Wer ein Anlageprodukt mit geringen Wertschwankungen und jährlicher Rendite von 3% dem Anlageprodukt mit hohen Wertschwankungen und jährlichen Rendite von 7% vorzieht, verzichtet von vorneherein auf ein möglich höheres Vermögen von rund 52.000 Euro (76.123 minus 24.273).

Tabelle "Zinszinseffekt bei Sparen und Einmalanlage"

Altersvorsorge mit Aktienanteil bringt höhere Rendite

Bei der langfristigen Geldanlage, wie z.B. bei der Altersvorsorge, ist die Einbindung von Aktien wegen höheren Renditechancen sehr sinnvoll und oftmals unausweichlich überhaupt eine Rendite zu erzielen. Mehr unter Aktien-Anlage - langfristig nur positive Renditen.

Warum werden trotz langfristiger Ertragsvorteile Aktien in der Altersvorsorge zu wenig genutzt?

Eine mögliche Ursache hierfür ist, dass Aktien im Fokus der öffentlichen Wahrnehmung auf die teilweise starken kurzfristigen Kursschwankungen am Aktienmarkt reduziert und diese negativ bewertet werden. Dass Börsenkurse kurzfristig schwanken, ist jedoch ein normales wirtschaftliches Phänomen und kein Grund zur Beunruhigung. An der Börse werden Erwartungen gehandelt, die sich abhängig von der Nachrichtenlage von heute auf morgen ändern können. Langfristig spiegelt die Kursentwicklung jedoch den volkswirtschaftlichen Wachstumspfad wider, der seit Jahrzehnten mit stabilen Erträgen verbunden ist. Allein dies ist für die Altersvorsorge relevant.

siehe Studienergebnisse „Aktien-Anlage - langfristig nur positive Renditen“

Ausgewähltes zur Altersvorsorge Teil 1

Altersvorsorge Schichtenvergleich - Basis-Rente, Riester-Rente, Privat Rente (PDF)

Informationen zum Steuerrecht - Überblick „nachgelagerter Besteuerung“ und Besteuerung der Renten (Link zur Deutschen Rentenversicherung)

Neue Rentenversicherungen - Weniger Garantie, mehr Chancen, Garantietypen im Vergleich (Link vom GDV - die deutschen Versicherer)

Aktien-Anlage - langfristig nur positive Renditen

Altersvorsorge mit Einbindung Aktien wegen höhere Renditechancen sinnvoll

Informationspaket rund um die Altersvorsorge „Klargestellt: Fakten zur Rente“ (Link zum Bundesministerium für Arbeit und Soziales, BMAS)

Hier finden Sie kleine, mit Grafiken unterstützten Rubriken, mit dem Ziel die Diskussion über die Zukunft der Alterssicherung zu unterstützen und zu versachlichen.

Ausgewähltes zur Altersvorsorge Teil 2

Aktienrente - Tipps zum Aufbau einer flexiblen und lukrativen Altersvorsorge

Altersarmut: rechtzeitiger Check senkt Risiko

Altersvorsorge Steueränderungen 2012

Altersvorsorge-Rechentools

Altersvorsorge-Sondertarife - Geringere Kosten, höhere Rentenzahlungen und Kapitalzahlungen

Altersvorsorge-Studie - Ohne Aktien geht es nicht

Altersvorsorge-Studie: Was Deutschland von anderen Ländern lernen kann

Altersvorsorgecheck

Betriebliche Altersvorsorge

Betriebsrente – Vorteile und Nachteile einer Entgeltumwandlung

Bewertungsreserven bei Lebensversicherungen

Das flexible Lebens-Rücklagenkonto

Das flexible Ruhestands-Rücklagenkonto

Fondspolicen-Check

Garantiekosten bei Altersvorsorge erreichen schnell sechsstellige Beträge

Gesetzliche Rentenversicherung

Kapitallebensversicherung

Lebenserwartungs-Tests

Lebensversicherung (Bewertungsreserven)

Lebensversicherung (Kündigung-Rückkaufswert)

Lebensversicherung-Auszahlung oft geringer

Private Basisrente

Private Rentenversicherung

Renteninformation - gefährliche Rentenillusion

Rentenkonto fürs Alter und Erwerbsminderung

Rentenrechner Kapitalentnahme

Riester-Förderrechner

Riester-Rente

Riester-Rente - Regeln und Fehler

Riester-Rente: Die größten Missverständnisse

Riesterrente oder Betriebsrente - was ist besser?

Ruhestand finanzieren bei niedrigen Zinsen – Was tun?

Sofortrentenversicherung - Lohnt Abschluss?

Update-Service: Insider-Tipps

Verpassen Sie keine exklusiven Warnungen, Tipps, Gratis-Tools, Gratis-Videos und Gratis-Downloads mit dem kostenlosen GVI-Insider-Newsletter.

Angebots-Service:

Wenn Sie ein interessantes Angebot suchen, nutzen Sie einfach den GuV-Angebotsservice.